認知症になるなどし自分の判断能力が無くなったときに活用されるものとして、『成年後見制度』があります。

成年後見制度は申立てによって、家庭裁判所が後見開始の審判をして、本人を援助する人として成年後見人を選任する制度であり、後見開始の審判を受けた本人に代わって契約を結んだり、本人の契約を取り消したりすることができます。

『成年後見制度』については上記の記事も合わせてご確認ください。

判断能力が無くなった時に、本人に代わり財産管理をする方法として『家族信託』というものがあります。

家族信託とはどのようなものか、成年後見制度と比較して解説したり、メリットやデメリットなどもお伝えします。

家族信託の概要

家族信託は財産管理のひとつの方法です。

資産を持つ人が、特定の下記の目的等で利用し、その保有する不動産・預貯金等の資産を信頼できる家族に託し、その管理・処分を任せる仕組みです。

いわば、「家族の家族による家族のための信託(財産管理)」と言えます。

■家族信託を利用する目的■

自分の老後の生活資金管理が不安な人

介護等に必要な資金の管理が不安な人

家族以外の他人に財産管理を任せることに不安な人

家族信託の仕組み

家族信託の基本的な登場人物として、3者が存在します。

①委託者

財産のもともとの所有者で、財産を信託する人

②受託者

財産の管理運用処分を任される人

③受益者

財産権を持ち、財産から利益を受ける人

委託者が受益者となることが通常ですが、受益者を家族複数人に設定することも可能です。

家族信託のメリット

それでは家族信託のメリットをご紹介します。

認知症や精神疾患・病気のリスクに備えられる

日本において、長寿化が進んでいるのは多くの人が知っているでしょう。

加齢に伴い認知症等の病気リスクに備える必要性が高まっています。

2019年の厚生労働省の発表によると、2025年には認知症患者が約700万人になり、65歳以上の約5人に1人が認知症という世の中になるとされています。

現行の法律では例え家族であっても、本人の委任なく預金を引き出したり、資産を管理・売却したりすることはできません。

認知症や脳梗塞などで本人の判断能力が低下してしまうと、有効に資産を管理・処分できる人がいなくなってしまい、相続対策にも着手しづらくなるリスクがあります。

そのように考えると、家族信託によって対策をしておくことは大切なことでしょう。

任意後見制度よりも財産管理の自由度が高い

認知症になり、財産等の管理が難しくなった時の対策として、家族信託のほかに任意後見制度を利用する方法があります。

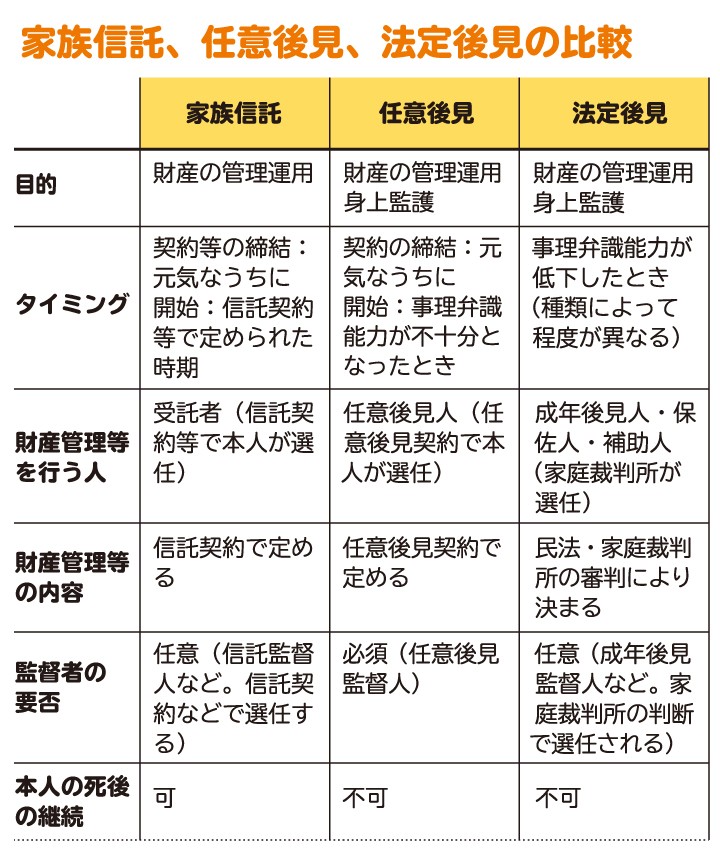

上記の表の通り、任意後見制度は成年後見制度のひとつであり、一定の資産を持つ人が元気でなうちに、自己が判断能力を失ったときの財産を管理する後見人を予め選定しておく制度です。

しかし、任意後見制度が機能しはじめるのは、被後見人の判断能力が低下したあとになります。

また任意後見人による財産管理は、裁判所の監督下のもとでの財産保全が求められるため、現実的には本人の理想どおりに活用されづらいという可能性もあります。

そのため、家族信託に比べるとやや自由度は低く、より自由度の高い財産管理を望む場合は、家族信託の利用を検討するのもひとつの方法でしょう。

健康なうちに財産の承継ができる

家族信託の場合、信託契約の時点で、受託者により定められた目的に従った資産の管理と運用が始まりますので、資産の管理や運用状況を委託者本人が見届けられるという利点があります。

判断能力の低下後に効力が発生する任意後見制度とは違って、身体が元気なうちに資産を承継できる点もポイントといえるでしょう。

なお、任意後見契約をした方がいいか、それとも家族信託を利用した方がいいか、判断に迷った場合は、相続問題詳しい専門家(弁護士や司法書士等)に相談することをお勧めします。

家族信託のデメリット

デメリットについては、よく理解せずに利用する方が感じるケースが多いようです。

家族信託を利用するにあたり、まずきちんと制度を理解した上で設計していることが大切になってきます。

それでも心配だと考える方は、下記のような不利益やデメリットを説明します。

損益通算ができない

なんだか難しい言葉・・・『損益通算」これは、信託財産の中に収益不動産がある場合、信託財産から生じる不動産所得にかかる損失は、なかったものとみなされるというものです。

つまり、信託財産たる不動産に関する損失は、信託財産以外からの所得と損益通算することや純損失の繰り越しをすることはできないということになります。

さらに、信託契約を複数に分けた場合も、それぞれの信託契約をまたいだ損益通算もできないので注意が必要です。

家族信託自体の税務メリットは無い

家族信託は、あくまで目的達成のための手段です。

よって、組むこと自体を目的になってはいけません。

勿論、『資産承継の指定(遺言代用)』の機能がありますので、家族信託を設定しただけで、資産承継・事業承継についての安心感はあるでしょう・・・。

しかし、信託の持つもう一つの機能としての『財産管理』は、家族信託の契約締結により開始されるものであり、決してゴールではないのです。

節税対策をしたいという意図であれば、そのための計画を持っていなければ、家族信託を組んでも効果はないといえるでしょう。

認知症や精神疾患による資産凍結対策、資産凍結回避の先にある・・・

■相続税対策

■空き家対策

■事業承継対策

■共有不動産の塩漬け回避策

■親なき後問題への備え

このようなニーズに対応する手段だという正しい理解が必要です。

詳しい専門家が少数

家族信託について誰にでも相談できるという訳ではありません。

中途半端な知識や経験の専門家に相談すれば、逆に『被害』が生じるリスクが高いでしょう。

最先端の財産管理・資産承継の仕組みである家族信託について、きちんとした見識と実務経験がある方にご相談することが必要です。

勿論、誰にも相談せずに、書籍やインターネットの情報だけで家族信託を実行しようとするのは避けた方がいいでしょう。

※この記事では、あくまで『家族信託』という活用法があるということの説明です。

税務関係の申告が必要

財産の一部又は全部を信託財産に入れた場合、そこから年間3万円以上の収入がある場合は、以下の書類を税務署に提出する必要があります。

①信託計算書

②信託計算書合計表

※法律上は、前年分を毎年1/31までに提出しなければなりません。

また、毎年の確定申告の際、信託財産から不動産所得がある方は、不動産所得用の明細書の他に信託財産に関する明細書を別に作成して添付する必要もあります。

これらの手間は増えますが、毎年の確定申告を税理士さんにお願いしている人にとっては、それほど負担はないでしょう。